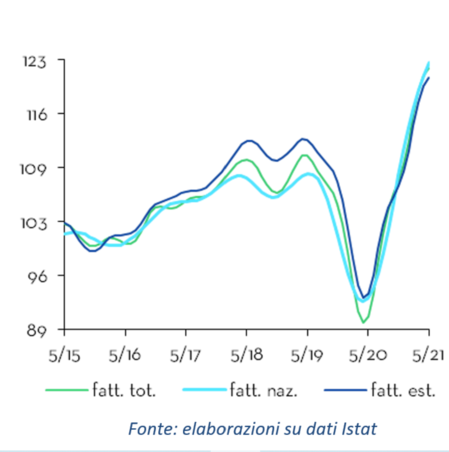

- Il manifatturiero italiano consolida la ripresa del fatturato nei primi cinque mesi del 2021, superando i livelli pre-Covid grazie alla spinta congiunta del mercato interno e dei mercati internazionali (+5.3% a valori correnti, rispetto al periodo gennaio-maggio 2019).

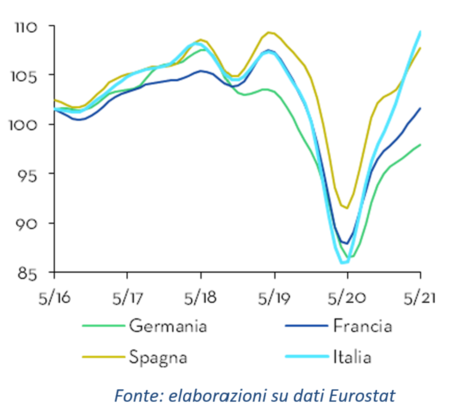

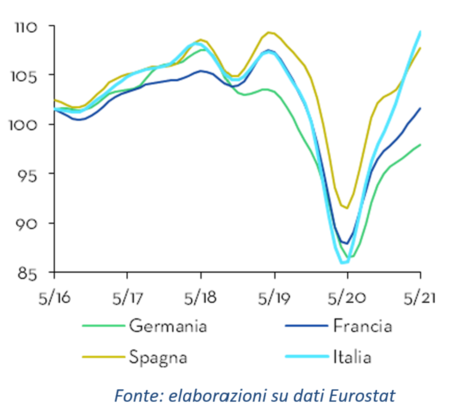

- Resta un gap da colmare in termini di produzione (-2.6%, sempre rispetto ai primi cinque mesi del 2019), ma nettamente inferiore al ritardo accumulato dalle manifatture tedesca (-8%), francese (-7.4%) e spagnola (-5.1%).

- L’industria manifatturiera nazionale ha potuto contare su un maggiore dinamismo degli investimenti (+11.4% il tendenziale del primo trimestre 2021) e sul buon recupero delle esportazioni, in crescita anche sul 2019 (+4.0% a valori correnti nel periodo gennaio-aprile), più intensa di quella registrata dai concorrenti europei: Francia -6.7%, Germania -1.4%, Spagna +3.1%.

- In termini merceologici, il vantaggio italiano è frutto del superamento dei livelli pre-crisi, di fatturato e produzione, in tutti i settori attivi lungo la filiera delle costruzioni, compresi Elettrodomestici e Mobili, trainati dagli incentivi e dal rinnovato interesse nel vivere l’ambiente domestico, in Italia e all’estero.

- Sopra i livelli pre-Covid anche i produttori di beni intermedi, sostenuti tanto dal ciclo edilizio quanto dall’intenso recupero di Meccanica e Autoveicoli e moto, settore, quest’ultimo, in cui l’Italia appare più avanti nel percorso di ripresa, a fronte di un gap produttivo a due cifre in Germania, Francia e Spagna.

- In fisiologico rallentamento alcuni settori meno penalizzati dalla pandemia quali Farmaceutica, Largo consumo e Alimentare e bevande.

- Gli strascichi della crisi restano visibili nel Sistema moda, tra i settori più legati alla socialità e al turismo.

- In uno scenario di domanda favorevole, la dinamica dei costi di approvvigionamento, sostenuta in parte da fattori transitori (aumento dei costi di trasporto, quotazioni elevate di alcune materie prime), potrebbe comprimere i margini e la redditività dell’industria manifatturiera, smorzando gli effetti della ripresa del fatturato.

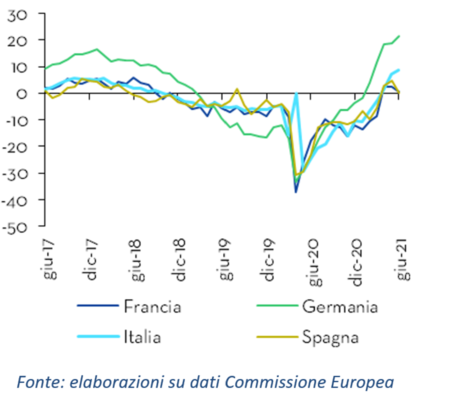

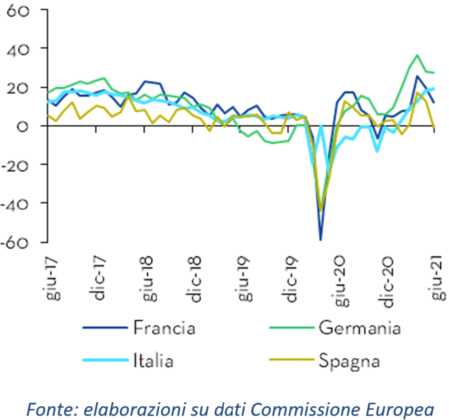

- Di fronte al rischio di aggravio dell’emergenza sanitaria per effetto delle varianti del virus, gli indici di fiducia del manifatturiero europeo mostrano segnali eterogenei: più stabile l’indice italiano nei primi mesi del 2021, a fronte di una maggior variabilità degli indici tedesco, francese e spagnolo.

Il manifatturiero italiano supera i livelli pre-Covid in termini di fatturato e accorcia il divario produttivo

L’industria manifatturiera italiana è riuscita a intercettare le opportunità offerte dalla ripresa economica interna e internazionale, dove le economie mature hanno recuperato il testimone da quelle emergenti, accelerando nel percorso di ripresa del fatturato già intrapreso nella seconda metà del 2020.

Nei primi cinque mesi del 2021, la crescita del giro d’affari è stata del 31% in termini tendenziali, a valori correnti (risentendo del confronto con i punti di minimo toccati in marzo e aprile dello scorso anno, durante la fase di fermo impianti) e del 5.3% rispetto ai livelli pre-Covid del gennaio-maggio 2019.

Un sostegno parziale è giunto dai prezzi, +1.9% sempre nei primi cinque mesi dell’anno, che riflettono i rincari diffusi sui mercati delle materie prime, particolarmente intensi per alcuni settori.

Anche l’indice della produzione industriale ha colmato buona parte delle perdite accusate durante la fase più acuta della crisi sanitaria 2020, registrando un +24% di crescita tendenziale nei primi cinque mesi dell’anno e accorciando a -2.6% il divario con i corrispondenti livelli produttivi del 2019. Meno dinamico il recupero di Germania (-8% rispetto al gennaio-maggio 2019), Francia (-7.4%) e Spagna (-5.1%).

Gli investimenti trainano la ripresa del mercato domestico

Molto dinamica la componente interna del fatturato, in crescita del 7.2% rispetto ai primi cinque mesi del 2019, sempre a valori correnti.

Un deciso sostegno è arrivato dagli investimenti, che nel primo trimestre 2021 hanno mostrato un’accelerazione rispetto alla dinamica già positiva di fine 2020, mettendo a segno un +3.7% di crescita congiunturale, a fronte di un +0.4% di media Ue, sintesi di un’evoluzione meno brillante in Germania e Francia e di un calo in Spagna. La buona performance dell’Italia è da attribuirsi sia agli investimenti in macchinari e attrezzature sia agli investimenti in costruzioni (sostenuti dagli incentivi per l’edilizia residenziale e non residenziale, in particolare nel settore pubblico), dove il nostro Paese ha conseguito in assoluto la performance migliore tra i concorrenti europei, a fronte di un fisiologico rallentamento degli investimenti in mezzi di trasporto.

Meno dinamici i consumi nel primo trimestre 2021, rispetto agli investimenti: il -2% di calo congiunturale in Italia è frutto di acquisti di servizi e beni semidurevoli ancora penalizzati dal permanere di restrizioni. In aumento i consumi di beni durevoli, invece, sostenuti dagli incentivi sulle vetture a basse emissioni inquinanti (da poco rinnovati), i cui effetti sono già visibili sulle immatricolazioni: il peso dei veicoli ibridi ed elettrici (HEV) sul totale delle nuove vetture immatricolate è aumentato in misura considerevole (verso una quota del 68%), anche nel confronto con le altre maggiori manifatture europee.

L’export italiano si dimostra reattivo nell’agganciare il ritrovato dinamismo degli scambi mondiali

Anche la componente estera del fatturato ha superato abbondantemente i livelli pre-Covid (+2.1% rispetto ai primi cinque mesi del 2019, a valori correnti), grazie al buon andamento delle esportazioni.

L’export italiano di beni manufatti si è mostrato reattivo nell’agganciare la ripresa degli scambi mondiali, collocandosi su livelli stabilmente superiori alla situazione pre-Covid (in parte influenzata dagli strascichi della guerra dei dazi tra Stati Uniti e Cina e dalla crisi del settore automotive). Il +4% a valori correnti messo a segno tra gennaio e aprile 2021, rispetto ai primi quattro mesi del 2019, supera il +3.1% dell’export spagnolo. Ancor più lontane le altre manifatture concorrenti di Germania e Francia, che registrano un divario di export dell’1.4% e del 6.7% rispettivamente, sempre rispetto al gennaio-aprile 2019. Il recupero italiano è stato sostenuto soprattutto dalla domanda proveniente dai mercati europei, dove le vendite sono cresciute del 6.2%, a fronte di un +1.4% sui mercati extra-Ue.

Il recupero dei livelli di fatturato pre-Covid è diffuso alla quasi totalità dei settori

In termini merceologici, il vantaggio italiano sui concorrenti europei si spiega attraverso il superamento dei livelli pre-Covid da parte dei settori attivi lungo la filiera delle costruzioni, sia in termini di fatturato che di produzione. In testa al ranking Elettrodomestici (+25.7% il fatturato complessivo gennaio-maggio 2021 a valori correnti, rispetto al corrispondente periodo 2019) e Mobili (+11.3%), che hanno ricevuto una notevole spinta dagli incentivi e dal rinnovato interesse nel vivere l’ambiente domestico indotto dalla pandemia, anche in ottica di lavoro e studio. Si tratta, infatti, di una tendenza visibile anche nei dati francesi e, parzialmente, in quelli tedeschi e spagnoli (dove spicca la crescita degli Elettrodomestici ma non dei Mobili). Seguono in classifica i Prodotti e materiali da costruzione (+9.6%, sempre in termini di fatturato).

I livelli gennaio-maggio 2019 sono stati superati, in termini di fatturato e produzione, anche da parte di alcuni settori produttori di beni intermedi (Metallurgia +14.8% il fatturato complessivo dei primi cinque mesi del 2021, a valori correnti, Elettrotecnica +11.8%, Intermedi chimici +11.7%, Prodotti in metallo +7.5%, Altri intermedi +3.7%) che hanno beneficiato tanto del traino delle costruzioni quanto delle spinte di recupero di altri importanti settori attivanti, quali automotive e Meccanica.

Si tratta di due settori, questi ultimi, che hanno ripreso slancio a partire dalla seconda metà del 2020 chiudendo il gap di fatturato rispetto al pre-Covid (+5% gli Autoveicoli e moto nel gennaio-maggio 2021, sul corrispondente periodo 2019, +2.8% la Meccanica), ma che ancora non hanno raggiunto un pieno recupero dei livelli produttivi pre-crisi. Il confronto con Germania, Francia e Spagna fa emergere, comunque, un’Italia più avanti nel percorso di risalita della produzione, non solo nella Meccanica, settore di punta del nostro manifatturiero, sostenuto sia da un mercato interno in vivace ripresa sia da un ritrovato dinamismo dell’export di macchinari, ma anche nell’automotive, tra i settori più colpiti dai provvedimenti di lockdown 2020.

In fisiologico rallentamento, nei profili di evoluzione di fatturato e produzione, due settori che hanno ricevuto un grande impulso di crescita durante la prima fase della pandemia, quali Alimentare e bevande (+3.6% il fatturato, rispetto ai primi cinque mesi del 2019) e Largo consumo (-1.6%), dove convivono specializzazioni trainate dalle nuove abitudini di consumo (ad esempio alcune tipologie di alimenti assoggettabili a scorte, come pasta e prodotti dell’industria molitoria, e i prodotti per la detergenza della casa e della persona) e altre specializzazioni che ancora risentono della situazione variabile della crisi sanitaria (i comparti dell’Alimentare e bevande legati al canale Ho.Re.Ca. e la cosmetica).

Evoluzioni contrastanti tra segmenti di specializzazione si rilevano anche all’interno della Farmaceutica e dell’Elettronica, che pareggiano i livelli 2019 in termini di fatturato ma non di produzione. Il settore farmaceutico si trova, di fatto, in attesa di un pieno reintegro dei piani di cura ordinari, rallentati dalle cure Covid. L’Elettronica mostra tassi di crescita significativi nei dati più recenti ma sconta, ancora, un rimbalzo contenuto del comparto dei semiconduttori.

Il Sistema moda si conferma in coda alla classifica quale settore più colpito dagli effetti della recessione, in quanto legato a doppio filo alla socialità e al turismo, sia in Italia (-13.7% il fatturato dei primi cinque mesi 2021, rispetto al 2019) sia nelle altre principali manifatture europee. In Francia, dove il segmento del lusso riveste un ruolo di primo piano al pari dell’Italia, sono emersi segnali di recupero più intenso nei dati più recenti, che potrebbero però essere smorzati dall’aggravio della situazione di incertezza mondiale.

Dagli indicatori anticipatori segnali di prosieguo della ripresa ma aumenta l’incertezza sul ritmo di marcia

Gli indicatori anticipatori restano al momento concordi nel delineare attese di evoluzione ancora positiva del ciclo manifatturiero nei prossimi mesi, ma aumenta l’incertezza sul ritmo di marcia che si riuscirà a sostenere, di pari passo con il nuovo aumento dei contagi.

L’indice PMI (Purchasing Manager’s Index) manifatturiero si mantiene al momento sopra la soglia espansiva dei 50 punti raggiunta nel luglio 2020, sia in Italia sia nei Paesi europei diretti concorrenti come Germania, Francia e Spagna.

Più variabile l’andamento degli indici della Commissione europea che rilevano il clima di fiducia dell’industria manifatturiera. In Francia e Spagna, la fiducia ha toccato nuovi record nel mese di maggio (dall’estate del 2018), per cedere terreno in giugno, sulla scia di un brusco calo delle attese sulla produzione e di un affievolimento della crescita degli ordini esteri. I due Paesi si trovano alle prese con un aumento preoccupante dei nuovi casi di contagio e intrattengono strette relazioni commerciali con Regno Unito e Portogallo, a oggi tra i più colpiti dalla nuova ondata del virus. Variabile anche l’andamento dell’indice manifatturiero tedesco: la ripresa di fiducia in giugno resta fragile se confrontata con l’andamento dei mesi precedenti, che fa da specchio a un’industria tedesca in generale affanno nel recupero dei livelli di attività. L’indice italiano presenta un andamento più stabile nei primi mesi del 2021, invece, dopo una dinamica 2020 altalenante, incorporando prospettive di crescita del settore manifatturiero ad oggi meno intaccate dal peggioramento dell’incertezza globale. I progressi sul fronte della fiducia italiana in giugno si presentano diffusi dal punto di vista settoriale, con punte di miglioramento del saldo dei giudizi nella Meccanica, nell’Elettronica, negli Intermedi chimici, nell’Alimentare e bevande e nel Sistema moda, dove comunque continua a restare prevalente la percezione negativa degli operatori.

Possibili pressioni al ribasso su margini e redditività derivanti dai costi di approvvigionamento

L’industria manifatturiera si trova a fronteggiare pressioni al rialzo sui costi di approvvigionamento, che potrebbero smorzare gli effetti di ripresa del fatturato, comprimendo margini e redditività nei prossimi mesi.

Alcuni dei driver rialzisti sono di carattere transitorio, quali i colli di bottiglia nelle filiere produttive (come i semiconduttori) e l’aumento dei costi di trasporto, sia del costo dei noli sia delle tariffe container, la cui origine è da ricercarsi nell’asincronia di ripresa tra Cina ed economie avanzate.

Qualche elemento di preoccupazione in più resta per i rincari delle materie prime, i cui prezzi hanno mantenuto un profilo espansivo nel primo semestre del 2021, raggiungendo picchi senza precedenti storici recenti negli acciai, nei metalli non ferrosi, nelle plastiche e nei prodotti forestali. Parte dei rialzi, legati a doppio filo ai trasporti e alle difficoltà dell’offerta nel tenere il passo con la domanda, è attesa rientrare in modo graduale entro fine anno. Alcune commodity, tuttavia, sono destinate a mantenere quotazioni strutturalmente più elevate, sostenute dai piani di stimolo all’economia varati dai diversi governi del mondo e dalla spinta alla transizione ambientale.

Quest’ultima potrà imporre, inoltre, extra-costi ai settori più energivori, legati ai diritti di emissione e all’introduzione di un sistema di tassazione dei prodotti a carbon footprint, che stanno già destando preoccupazione tra gli operatori e che potrebbero essere traslati lungo le filiere, penalizzando i comparti più frammentati e/o collocati a valle dei processi produttivi.